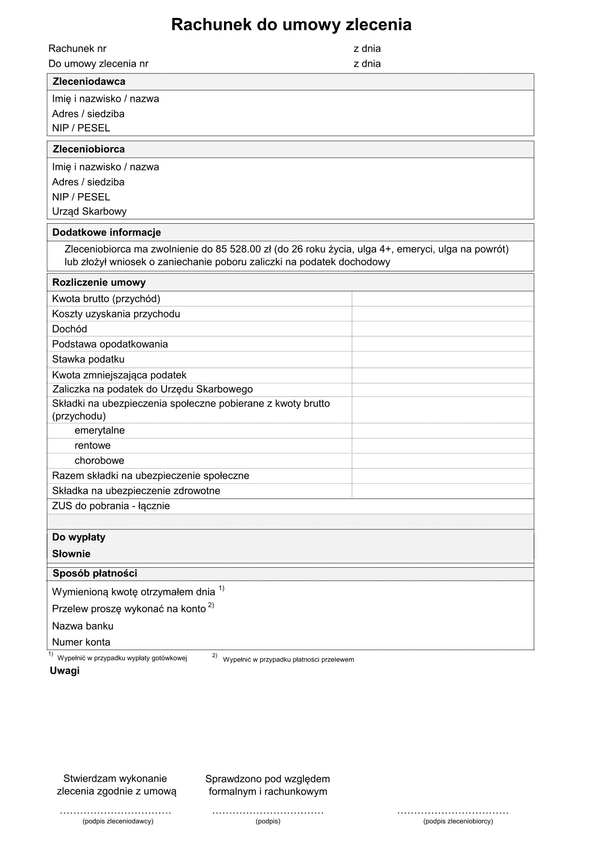

Rachunek do umowy zlecenia. Darmowy wzór do pobrania

Formularz obowiązuje od 1 stycznia 2025 roku - zawiera zmiany dotyczące Niskich podatków - czyli obniżenie stawki PIT z 17 do 12 procent.

Rachunek pozostaje dokumentem potwierdzającym wykonanie określonej czynności (wydania towaru lub wykonania usługi). W przypadku umowy zlecenie zleceniobiorca może wystawić rachunek, w którym zostają wskazane składki ZUS oraz zdrowotne. Niezależnie od tego zlecający wykonanie dzieła pozostanie płatnikiem zaliczek na podatek, więc na rachunku zostaną one wyszczególnione. Wyjątkiem będzie sytuacja, gdy zlecenie wykonuje osoba w ramach prowadzonej działalności gospodarczej. W takim przypadku zaliczek się nie pobiera oraz nie wykazuje na rachunku należnych składek ZUS.

Całkowity koszt zatrudnienia, kwotę na rękę dla umowy o pracę, zlecenie i dzieło wyliczysz wygodnie w Kalkulatorze wynagrodzeń / płac na e-pity.pl

Rachunek pozwala na wybór informacji "Wniosek o niepobieraniu podatku" - opcja znajduje się w wierszu "Stawka podatku".

Poradnik na e-pity.pl: Umowa zlecenie a PIT

Podstawa prawna

Art. 87 ustawy z dnia 29 sierpnia 1997 r. Ordynacja podatkowa (Dz. U. z 2021 r. poz. 1540, 1598, 2076, 2105, 2262, 2328).

Nota prawna

PAMIĘTAJ! Gdy wypełnisz formularz - przeczytaj go uważnie w wersji ostatecznej lub skonsultuj się ze specjalistą! Udostępnione przez nas wzory druków, formularzy, pism, deklaracji lub umów należy zawsze właściwie przetworzyć, uzupełnić lub dopasować do swojej sytuacji.

Pamiętaj, że podpisując dokument kształtujesz nim swoje prawa lub obowiązki, zatem zachowaj należytą uwagę przy zmianach i jego wypełnianiu. Ze względu na niepowtarzalność każdej czynności, samodzielnie lub na podstawie opinii specjalisty musisz ocenić, czy wykorzystany formularz zastał zastosowany przez Ciebie odpowiednio do stanu faktycznego, prawnego lub zamierzonego celu.

Zostań resellerem fillup

Dołącz do programu resellerskiego i zostań specjalistą od przyjaznych formularzy, e-deklaracji i e-administracji, ponieważ fillup to formalności wypełnione.